Sempre più diffusa è la voglia di meditazione e tranquillità per questo l’attività di insegnante di Yoga si sta sempre più diffondendo. Anche tu avrai visto video o lezioni di yoga in giardini tranquilli che ti è venuta ha fatto venire voglia di iniziare a svolgere questa attività?

Sempre più diffusa è la voglia di meditazione e tranquillità per questo l’attività di insegnante di Yoga si sta sempre più diffondendo. Anche tu avrai visto video o lezioni di yoga in giardini tranquilli che ti è venuta ha fatto venire voglia di iniziare a svolgere questa attività?

In questo articolo scoprirai non solo il codice Ateco di riferimento ma anche tutte le caratteristiche fiscali che possiede l’insegnante di yoga per aprire la partita iva.

L’attività di insegnamento dello yoga è una professione aperta. Questo vuol dire che puoi definirti un insegnante di yoga, indipendentemente dalla tua educazione ed esperienza. Non ci sono requisiti legali per l’insegnamento dello yoga.

Indice dei contenuti

Codice Ateco Insegnante Yoga

La prima cosa, che devi sapere è il Codice Ateco Insegnante Yoga corretto. Ti ricordo che il codice Ateco è un sistema di codici utilizzato per classificare le diverse attività economiche.

La scelta del codice ATECO idoneo alla propria attività è fondamentale poiché da esso dipenderanno parametri rilevanti come il coefficiente di redditività.

Ricordati: ogni attività ha un proprio codice che la identifica e che va usato per l’apertura della Partita Iva.

Il codice Ateco adatto ad un insegnante di Yoga è:

85.51.00 – Corsi Sportivi e Ricreativi

Per l’attività di Insegnante Yoga con codice 85.51.00 il coefficiente di redditività è pari al 78%. Questo significa che alla tua attività vengono riconosciute spese forfettarie pari al 22%.

Regime forfettario Insegnante Yoga

La scelta del regime fiscale di appartenenza rappresenta un momento importante quando si inizia l’attività. Sostanzialmente puoi optare per il regime forfettario o semplificato.

Tieni presente che il regime forfettario può rivelarsi particolarmente vantaggioso perchè ti da diritto a molti vantaggi. Di seguito ti elenco quelli che a mio giudizio sono più rilevanti:

- reddito fino ad 85.000 €

- imposta sostitutiva con aliquota bassa

- niente Iva in fattura

- gestione contabilità più semplice

- risparmio sul costo del commercialista

Per quanto riguarda l’imposta sostitutiva, l’aliquota prevista è del 15% che può essere ridotta per il primo quinquennio al 5% se possiedi i requisiti richiesti. Per maggiori approfondimenti consiglio la lettura di regime forfettario aliquota al 5% o al 15%.

Approfondimento consigliato:

Guida al regime forfettario

Ricordati che se aderisci al Regime Forfettario puoi inoltre godere di queste esenzioni:

- applicazione dell’Iva: non devi provvedere al versamento nè alla dichiarazione e comunicazione annuale

- esonero dalla registrazione delle fatture emesse, dei corrispettivi e degli acquisti

- non devi conservare i registri ed i documenti

- niente comunicazione delle dichiarazioni d’intento ricevute

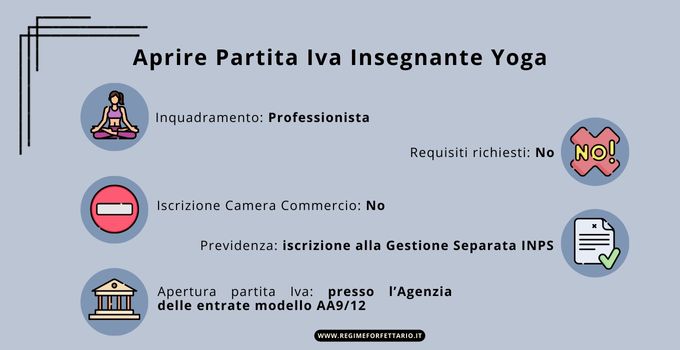

Aprire Partita Iva Insegnante Yoga

Adesso dovresti aver compreso il Codice Ateco Insegnante Yoga. A questo punto sarai curioso di conoscere come aprire la Partita Iva. Se decidi di fare questo passo importante presta attenzione a quello che ti sto per dire. L’inquadramento è come Libero Professionista.

Non sono previsti particolari requisiti e neanche l’iscrizione in camera di commercio. Per aprire Partita Iva puoi recarti direttamente presso l’Agenzia delle Entrate con il modello AA9/12 o in alternativa utilizzare il nostro servizio. Per quanto riguarda la cassa previdenziale devi iscriverti alla alla Gestione Separata Inps.

- Inquadramento: Libero Professionista

- Requisiti richiesti: No

- Iscrizione Camera Commercio: No

- Previdenza: iscrizione alla Gestione Separata INPS

- Apertura partita Iva: presso l’Agenzia delle entrate modello AA9/12

Approfondimento consigliato

Apertura Partita Iva Regime Forfettario

Calcolo Tasse Insegnante Yoga in regime forfettario

Eccoci giunti al calcolo delle tasse nel nostro articolo Codice Ateco Insegnante Yoga. Per chiarire meglio questo aspetto facciamo alcuni esempi.

Esempio 1

Irene da due anni è insegnante di yoga e nell’ultimo anno ha ricavato 18.000 euro. Quanto deve pagare l’anno successivo tra tasse e contributi INPS?

Reddito lordo: 18.000€

Coefficiente di redditività: 78%

Aliquota imposta sostitutiva: 5% (essendo da meno di 5 anni che svolge l’attività)

Reddito imponibile: 18.000 € x 78% = 14.040 €

Imposta sostitutiva: 14.040 € x 5% = 702 €

Contributi INPS Gestione Separata: 14.040 € x 26,07% = 3.660,23 €

Esempio 2

Clara è un’insegnante di Yoga ed ha appena aperto la partita iva.

Il volume dei ricavi presunto è 26.750€. Quanto deve pagare di tasse l’anno successivo?

Reddito lordo: 26.750€

Coefficiente di redditività: 78%

Aliquota imposta sostitutiva: 5%

Reddito imponibile: 26.750€ x 78% = 20.865€

Imposta sostitutiva: 20.865€ x 5% = 1.043,25€

Contributi INPS Gestione Separata: 20.865 € x 26,07% = 5.439,51€

Approfondimento consigliato

Calcolo tasse regime forfettario

Consulente per Insegnante Yoga in Regime Forfettario

Hai ancora dubbi sul Regime Forfettario?

Richiedi una consulenza ad un esperto del nostro Team che ti aiuterà a capire e sfruttare al meglio i vantaggi del Regime Forfettario 2025. Compila il form qui sotto oppure prenota un appuntamento premendo sul pulsante e scegliendo data ed orario che preferisci.

Buongiorno, vi scrivo per alcuni chiarimenti in merito alle prestazioni occasionali. Io ho un lavoro da dipendente, però vorrei fare in maniera non continuativa lezioni private di yoga, dove posso trovare le ricevute da compilare (online ci sono vari modelli e non vorrei in alcuni casi non fossero valide)? C’è qualcosa di simile alla fattura elettronica o c’è solo in forma cartacea? Nel caso di prestazioni tra privati, considerando che sarò io a versare la ritenuta d’acconto, l’importo lordo e netto da inserire saranno uguali, con il campo relativo alla ritenuta d’acconto vuoto? Se supero i 77 euro, la marca da bollo sarà da apporre solo sulla copia che tengo io, non quella che lascerò al cliente?

Buongiorno Federica, come hai detto online puoi trovare molti modelli, scegli il layout che più ti piace. La cosa a cui devi prestare attenzione è che sia presente il riferimento di legge: “La prestazione é di natura occasionale ed é esclusa dall’applicazione dell’IVA (art. 5 del D.P.R. n. 633 del 26 ottobre 1972)”. Non importa che sia presente la distinzione tra importo lordo e netto, in quanto non vi è ritenuta d’acconto. Sulle ricevute di importo superiore a 77€ deve essere applicata marca da bollo di 2€. Cordiali saluti

Grazie per il chiarimento. Solo la mia domanda sulla marca da bollo era un’altra, si deve apporre solo sulla copia che tengo io o anche su quella che consegnerò al cliente?

Buongiorno Federica, la marca da bollo devi apporla solo sulla copia originale consegnata al cliente.

Buon pomeriggio,

Con questo inquadramento si possono svolgere anche corsi di yoga ad un gruppo di persone?

Grazie

Buongiorno, a nostro avviso con questo codice non ci sono limitazioni nello svolgere corsi di yoga a più persone contemporaneamente.

Cordiali saluti