Hai una attività imprenditoriale o professionale avviata? Stai pensando di aprire una partita Iva? La domanda classica al proprio commercialista di chi si trova in questa situazione è: che regime fiscale devo scegliere?

Oggi proviamo a risponderti e vediamo come scegliere il regime fiscale migliore per la propria attività.

Non possiamo sintetizzare in poche righe, tutte le situazioni che possono verificarsi.

Per questo, se hai bisogno di un aiuto, richiedici una consulenza personalizzata.

Se la domanda è di interesse collettivo, verrà pubblicata gratuitamente con la nostra risposta su questo blog.

Dopo questa premessa, entriamo nel cuore della questione e vediamo quali possibilità offre il fisco . Mettiti comodo ed in pochi minuti avrai le idee più chiare su come procedere o cosa approfondire con il tuo consulente fiscale.

Indice dei contenuti

Regime ordinario

Il regime ordinario, è obbligatorio per le società di capitali. Spesso, viene scelto anche da imprese individuali e società di persone. Si può adottare per opzione o per superamento dei limiti richiesti dal regime semplificato. In regime ordinario, il reddito di impresa, presuppone la tenuta della contabilità ordinaria e la redazione del bilancio di esercizio.

Regime semplificato

Per le imprese di nuova costituzione, il regime contabile è il semplificato.

Questo si verifica quando si apre la partita Iva dove è necessario indicare un volume d’affari che rientra in una certa soglia.

Il volume d’affari presunto, non deve superare i seguenti limiti:

- 400.000 € per le imprese di servizi

- 700.000 € per le altre attività.

Ovviamente, ci riferiamo al volume d’affari per l’intero anno o frazione, a seconda di quando è iniziata l’attività. Per chi eroga servizi insieme ed altre attività sono previsti due casi, vediamoli.

Se i ricavi delle singole attività sono contabilizzati separatamente, la verifica del limite avviene sull’attività prevalente. Attenzione che il totale non deve superare i 700.000 €.

Per determinare il regime da adottare, si tiene conto dell’ammontare dei ricavi relativi all’anno precedente.

Il regime semplificato si estende di anno in anno, se non si superano i limiti.

Regime dei minimi

Il regime dei minimi, introdotto dal 1° gennaio 2012 (art. 27 del Dl 98/2011), nel corso del tempo ha subito diverse modifiche.

Le nuove partite Iva hanno potuto adottare il regime dei minimi fino al 31 dicembre 2015.

Dal 1° gennaio 2016 non è possibile adottare il regime dei minimi per le nuove partite Iva.

Oggi, il regime dei minimi si può mantenere solo per il principio di trascinamento.

Possono continuare ad adottarlo solo i contribuenti che:

- si trovano nel primo quinquennio di esercizio di attività;

- con età inferiore ai 35 anni anche se il quinquennio è stato superato.

Regime forfettario

La Legge di Stabilità (Legge 190/2014) ha istituito un nuovo regime per i contribuenti.

Il regime forfettario è ad oggi l’unico regime agevolato naturale.

E’ indicato per tutti coloro che non superano determinati limiti nei ricavi e/o compensi e rispettano determinati requisiti.

Dal primo gennaio del 2020 è entrata in vigore la nuova legge 160/2019 che ne ha modificato sostanzialmente i contenuti.

Se sei interessato a conoscere tutte le novità, leggi la nostra guida al regime forfettario dove trovi tutte le informazioni necessarie.

Abbiamo analizzato i vari regimi fiscali in vigore in Italia e quando è possibile adottarli.

Ricordati che scegliere il regime fiscale migliore è importante anche per la tua attività.

Passaggio dal forfettario all’ordinario

I contribuenti in regime forfetario, hanno la possibilità di passare in ordinario per il calcolo delle imposte sul reddito e dell’IVA.

Ovviamente il passaggio al regime ordinario deve avvenire tramite comportamento concludente.

Cosa si intende per comportamento concludente? Facciamo un semplice esempio per capire di cosa si tratta.

E’ sufficiente che dal primo gennaio dell’anno, emetti le tue fatture applicando l’IVA.

Applicando l’IVA sei tenuto alla presentazione della dichiarazione annuale dell’IVA.

Devi sapere che, nella dichiarazione Iva esiste il quadro VO che ha la funzione di recepire eventuali modifiche al regime applicato.

Ricordati di comunicare la variazione, barrando l’apposito campo previsto nel quadro VO della dichiarazione annuale IVA.

Se eri in regime forfettario e passi in ordinario, devi barrare al rigo VO33 la casella 1.

L’omessa comunicazione della volontà di applicare il regime ordinario non ne determina l’esclusione ma è punibile con una sanzione che può variare da 250 € a 2.000 €.

Se richiedi il passaggio a ordinario ricorda che sei vincolato per un triennio.

Dopo tra anni, si rinnova tacitamente per ciascun anno successivo.

Il ritorno al regime dei minimi

I contribuenti che, al 31 dicembre 2014, applicavano il regime dei minimi hanno potuto continuare ad applicarlo se l’esercizio dell’attività risultava nel primo quinquennio ovvero fino al compimento del trentacinquesimo anno di età se successivo alla scadenza del quinquennio.

L’articolo 10, comma 12-undecies, del D.L. n. 192 del 2014, ha infine esteso l’adottabilità del regime dei minimi a tutte le nuove partite Iva fino al 31 dicembre 2015.

Raffronto regime forfettario vs minimi

Ti ricordiamo che per le nuove partite Iva, l’unico regime agevolato adottabile è il regime forfettario.

Per i contribuenti che hanno una partita iva in regime dei minimi, c’è la possibilità di passare al regime forfettario.

E’ lecito dunque domandarsi quale regime fiscale scegliere tra regime dei minimi e regime forfettario.

La risposta è nella struttura dei costi aziendali e conseguentemente nel margine che la stessa può garantire.

Il procedimento logico che conviene seguire è il seguente:

- analizzare la struttura dei costi dell’azienda;

- delineare la marginalità del modello di business in termini percentuali;

- confrontare il dato di cui sopra con le tabelle riguardanti la disciplina del regime forfettario.

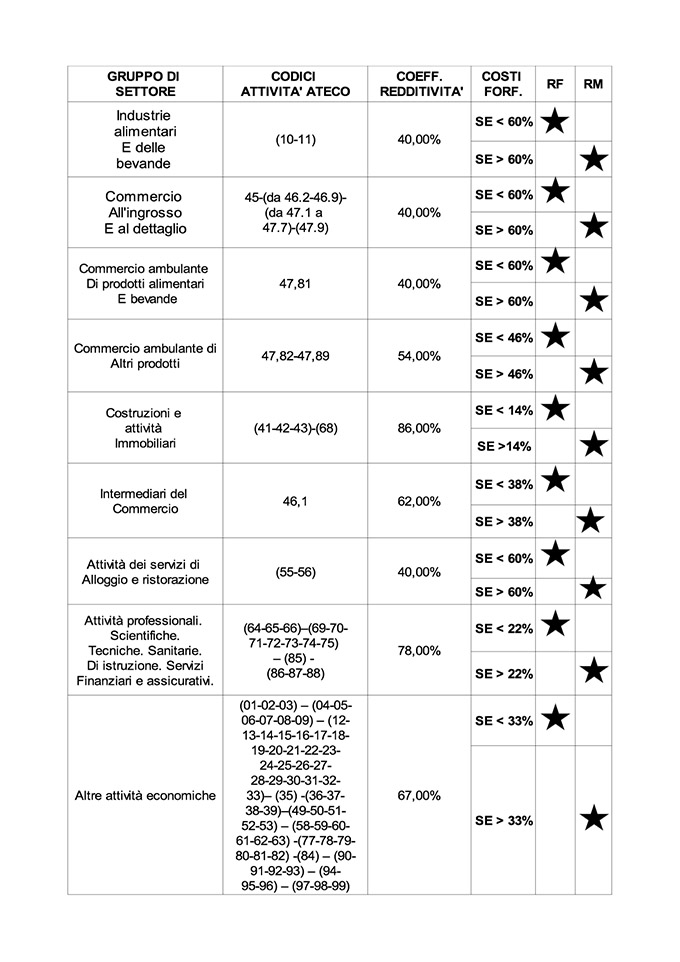

Nella tabella successiva trovi una serie di dati che ti permetteranno di effettuare le dovute valutazioni:

Conclusioni

Ci auguriamo che questo contributo possa aiutarti a scegliere il regime fiscale migliore per la tua attività.

Hai ancora dubbi sul Regime Forfettario?

Richiedi una consulenza ad un esperto del nostro Team che ti aiuterà a capire e sfruttare al meglio i vantaggi del Regime Forfettario 2025. Compila il form qui sotto oppure prenota un appuntamento premendo sul pulsante e scegliendo data ed orario che preferisci.

Lascia un commento